Guide til din næste VC investering (baseret på interviews med 8 danske VCs)

👋 Hej, jeg hedder Thomas og velkommen til mit newsletter 🤩 Cirka 1-2 gange om måneden skriver jeg om at bygge, vækste og skalere startups 🌱 ... og det er 100% gratis 😉

Overvej at tilmelde dig, hvis du ikke allerede har gjort det (eller del med en ven) 👇

Hvad kigger danske VCs efter, når de investerer i danske tech startups og hvad er deres forventninger til key metrics i hvert stadie?

Som founder skal du gøre det umulige: du skal bygge noget, der aldrig før har eksisteret - med et team der aldrig før har arbejdet sammen - imens du selv tilegner dig de færdigheder, der er brug for - du tager utallige svære beslutninger…

… og så må du i øvrigt heller ikke løbe tør for penge.

Sidstnævnte er det seneste års tid heller ikke blevet nemmere, da meget har ændret sig i tilgængeligheden af risikovillig kapital: I Danmark er det investerede venture capital (VC) beløb faldet med 50% og antallet af VC investeringer faldet med 21% fra 2021 til 2022 ifølge Danmarks Eksport & Investeringsfond.

Mange VCs har altså sat farten markant ned (eller helt sat investeringer på pause) samt ændret deres forventninger og hvad de kigger efter, når de investerer.

Når jeg hjælper tech startups med at vækste og skalere, møder jeg i øjeblikket ofte spørgsmålet: “Hvad kigger VCs i efter, når de investerer og hvad er deres forventninger til key metrics?”.

Forestil dig du havde en GPS, der gjorde det nemmere at finde vej i VC-land og dermed nemmere at forstå hvad de kigger efter samt forventer i hver investeringsrunde…

Det er lige præcis formålet med denne artikelserie - fra i dag og de næste fire uger frem, deler jeg en 5-steps guide med fokus på at give dig en dybere forståelse for hvad danske VCs kigger efter og forventer i hver investeringsrunde. På den måde håber jeg, at dialogen med VCs fremadrettet bliver nemmere for dig og dermed øger din sandsynlighed for at lande en investering.

Artikelserien er resultatet af utallige timers research og interviews med otte af de dygtigste danske VCs, hvor fokus har været på følgende spørgsmål:

“Når du investerer i danske tech startups, hvad kigger du så primært efter og hvad er dine forventninger til key metrics i hvert stadie (pre-seed, seed, serie A, etc.)?”

Derfor skal der lyde en stor tak til følgende dygtige investorer, der har delt deres indsigter:

Alexander Viterbo-Horten fra PreSeed Ventures, Chris Porsgaard fra Seed Capital, Jimmy Fussing Nielsen fra Heartcore Capital, Joachim Schelde fra Scale Capital, Kenneth Dambo fra Dreamcraft Ventures, Magnus Stagsted fra People Ventures, Rune Hven-Jensen fra Ugly Duckling Ventures & Thorbjørn Rønje fra Morph Capital 🙏

Baseret på den research, har jeg ydmygt forsøgt at strikke noget handlingsorienteret og praksisnært sammen til dig, som du rent faktisk kan bruge til noget 🤜🤛

Artikelserien er bygget op således:

- Step 1: Forstå VC-markedet i 2023 ← Denne artikel

- Step 2: ‘Make it or break it’ parametre

- Step 3: Forventninger til pre-seed, seed og serie A+

- Step 4: Forventninger til key metrics

- Step 5: Hvad er en god vækstrate?

Det du læser lige nu, er ‘Step 1: Forstå VC-markedet i 2023’. Her får du først en oversigt over key takeaways for hele artikelserien, hvorefter vi dykker ned i udviklingen af VC-markedet samt hvad det konkret betyder for dig, der skal rejse penge i 2023.

Følger du de fem steps (eller hvilke som helst andre steps!), garanterer det selvfølgelig ikke succes - men det vil helt sikkert øge dine chancer.

NB! Inden vi går i gang, er det væsentligt at nævne, at man ikke kan generalisere alle startups og alle VCs, da risikoappetit og investeringsstrategi varierer meget. Følgende artikelserie er et forsøg på at konkretisere forventninger til hver investeringsrunde så meget som muligt på et relativt højt abstraktionsniveau med fokus på tech startups.

Hvis du ellers er klar, så snup en kop kaffe og lad os dykke ned i det ☕️

Enjoy! 😎

Indholdsfortegnelse:

1. Key takeaways

2. Udviklingen i VC markedet

3. Det betyder ændringerne i VC markedet, når du skal rejse penge

4. Forstå VC gamet (hint: at bygge en god forretning er ikke nok)

5. Opsummering

1. Key takeaways

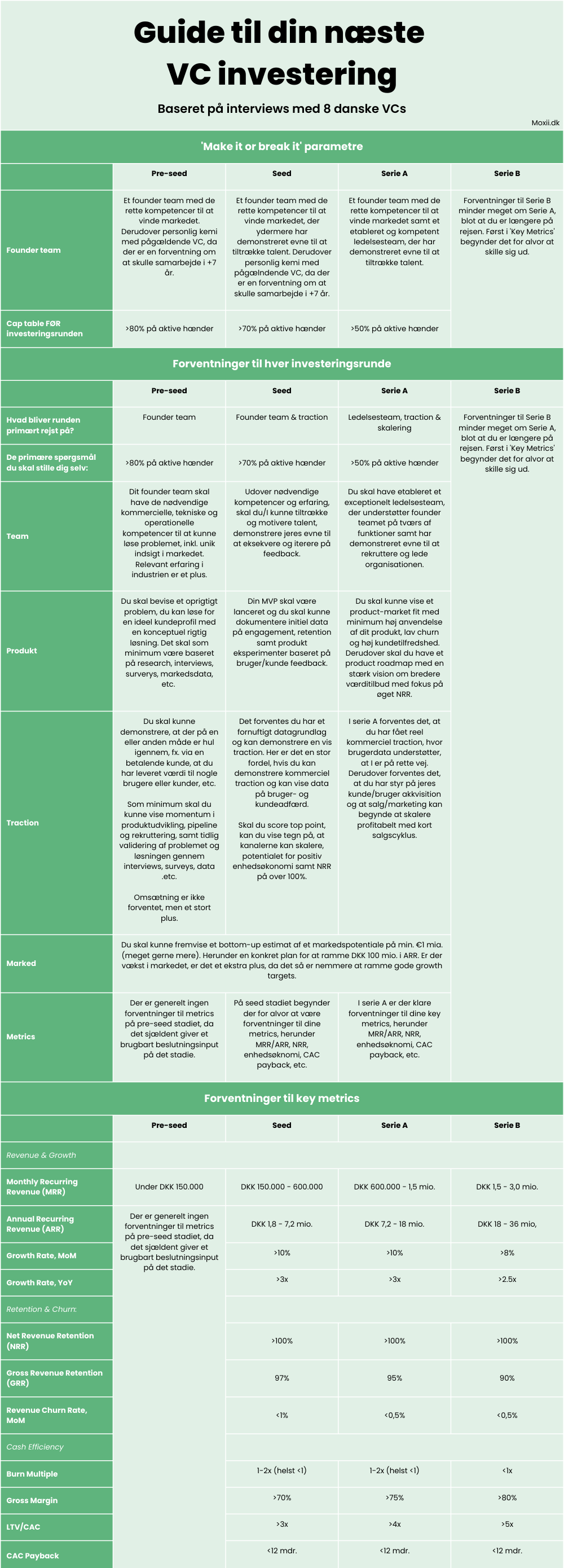

For at gøre det hele mere overskueligt, har jeg lavet en oversigt med en kort opsummering af alle parametrene i de næste fem artikler:

2. Udviklingen i VC markedet

I 2021 og 2022 oplevede mange, at det var uforholdsmæssigt nemt at rejse risikovillig kapital, hvilket har ændret sig en del på det seneste.

På et overordnet plan er det blevet sværere for VCs at rejse kapital til deres fonde, da der opleves en mindsket interesse fra institutionelle investorer som pensionsfonde, etc.

Til gengæld oplever mange en stigende interesse fra familiekontorer og velstående enkeltpersoner.

Det betyder, at det er blevet dyrere og sværere for VCs at rejse de helt store fonde, de bruger til at investere risikovillig kapital i startups:

”At kapital er blevet dyrere, påvirker selvfølgelig også værdisætningerne på det unoterede marked negativt. Det er særligt hos de vækstaggressive startups og scaleups, at vi har set de største fald, som i nogen tilfælde har været mere end 50-60 pct. Men hvis man har fokus på at investere ind i løsninger, som skaber 10x værdiforøgelse ude i virksomhederne, og hjælper dem med at løse deres vigtige problemer – og naturligvis undlader at betale for meget for dem – så laver du gode afkast uanset om markedet går op, ned eller sidelæns."

- Lars Jensen, Scale Capital til Bootstrapping.dk

Paradoksalt er der dog samtidig etableret adskillige nye mindre VCs:

”Der er rigtig nok etableret en del nye VCs over de seneste år, inklusiv VÅR Ventures. Selvom LP-kapitalen indiskutabelt er sværere at skaffe, er vi af den forventning, at de fonde som får succes med at skaffe den ventede kapital, står langt stærkere på området for deal-sourcing, hvor mere optimale (og mere realistiske) vilkår opnås.”

- Mette Fløe, Vår Ventures til Bootstrapping.dk

Umiddelbart kan ovenstående lyde negativt, men faktisk kan det være en positiv faktor, da balancen mellem dig som iværksætter og potentielle investorer forventes at blive mere ligebyrdig:

”Vi forventer en ændring på området udi et mere ligebyrdigt forhold mellem investor og iværksætter. VC’s og iværksættere er gensidigt afhængige, og da lige børn altid leger bedst er et forhold, hvor krav og vilkår er balancerede, det mest optimale.

Med de seneste års oppustning af værdisætningerne, er vi nu på vej ind i et mere fornuftigt leje.”

- Mette Fløe, Vår Ventures til Bootstrapping.dk

Som en opsummerende kommentar hertil, synes jeg Alexanders sammenligning med dating meget godt illustrerer, at det nuværende marked formentlig er mere hensigtsmæssigt for begge parter og dermed er mere holdbart på længere sigt:

Sammenligner man med dating, så har vi nu tid til et par dates og lære modparten at kende, før vi kysser. I 2021 startede man nærmest med at kysse med det samme.”

- Alexander Viterbo-Horten, PreSeed Ventures

Men hvad betyder disse ændringer i VC markedet så konkret for dig, når du skal rejse penge fra VCs? Lad os kigge lidt nærmere på det:

3. Det betyder ændringerne i VC markedet, når du skal rejse penge

Det kan være svært at gennemskue, hvad ændringerne i VC-markedet konkret betyder for dig, når du skal rejse penge.

I mine dialoger med de 8 danske VCs, var der fem overordnede ting, der lader til at have ændret sig, når du skal rejse penge i 2023:

- Bedre tid til due diligence

- Øget vigtighed af teamet, der skal lede i et usikkert marked

- Øget fokus på data der bekræfter product-market fit

- Øget fokus på profitabel vækst

- Øget fokus på Net Revenue Retention (NRR)

Nedenfor har jeg samlet det bedste citat for hvert punkt.

Bedre tid til due diligence

“I 2021 gik det meget hurtigt og vi skulle derfor skyde meget hurtigt for overhovedet at være med. Derfor var det nærmest kun teamet, vi kunne nå at vurdere og kunne dermed ikke nå at dykke ned i andet som eksempelvis GTM, due diligence, etc.

Selvom det stadig går hurtigere end i 2019 og 2020, så har tingene stilnet en smule af i 2023, hvor vi har fået mere tid til validering og til selv at forstå tingene vi investerer i mere i dybden.

Sammenligner man med dating, så har vi nu tid til et par dates og lære modparten at kende, før vi kysser. I 2021 startede man nærmest med at kysse med det samme.”

- Alexander Viterbo-Horten, PreSeed Ventures

Øget vigtighed af teamet, der skal lede i et usikkert marked

“Noget af det der har ændret sig i takt med at 2022 skred frem, og som vi mener kommer til at præge 2023, er 1) en øget vigtighed af teamet, der nu skal lede i et usikkert marked [...]”

- Kenneth Dambo, Dreamcraft Ventures

Øget fokus på data der bekræfter product-market fit

“Noget af det der har ændret sig i takt med at 2022 skred frem, og som vi mener kommer til at præge 2023, er [...] øget fokus på data der bekræfter product-market fit [...]”

- Kenneth Dambo, Dreamcraft Ventures

Øget fokus på profitabel vækst

“Ikke al omsætning er lige meget værd og derfor vil vi hellere have lavere, profitabel og kapital efficient vækst på 75% end vækst på 150% med enorm investering i fx performance marketing.

I den verden vi lever i nu, skal vækst helst være product-led og ikke marketing-led. Ikke vækst for enhver pris.”

- Jimmy Fussing Nielsen, Heartcore Capital

Til inspiration kan du her læse en dybdegående artikel om, hvordan vi på 3 måneder fordoblede Morningscores activation rate (og satte omsætningsrekord) med product-led onboarding.

“Noget af det der har ændret sig i takt med at 2022 skred frem, og som vi mener kommer til at præge 2023, er [...] omsætningsvækst med profitabel enhedsøkonomi.

På Seed stadiet er Monthly Recurring Revenue (MRR) niveau og omsætningsvækst begyndt at betyde noget igen i 2022, hvor vi i 2021 så store seed runder med begrænset omsætning."

- Kenneth Dambo, Dreamcraft Ventures

Øget fokus på Net Revenue Retention (NRR)

“Efter den seneste markedsturbulens og den generelt ændrede stemning på VC-markedet. ønsker vi, at vores investeringer har mulighed for at vækste med deres kunder. Vi ser derfor gerne at der arbejdes med visioner om flere produkter eller add-ons til eksisterende produkter, så der kan opnås en stigende NRR (den enkelte kunde skal vækste) over tid.”

- Magnus Stagsted, People Ventures

4. Forstå VC gamet (hint: at bygge en god forretning er ikke nok)

Et vigtigt element af at rejse penge fra en VC, er at forstå VC gamet - det er nemlig ikke nok “bare” at bygge en god forretning, hvis du vil rejse penge fra en VC.

Jeg kunne skrive i lange baner om hvorfor, men jeg synes Jonatan Marc Rasmussen, CEO & Co-founder af All-Gravy har skrevet et godt LinkedIn opslag om emnet:

5. Opsummering

Markedet for VCs har ændret sig det seneste års tid: det er blevet sværere og dyrere for dem, at rejse penge til de fonde, de investerer i startups med.

Selvom det i første omgang lyder negativt, kan det vise sig, at være en positiv ting for dig som iværksætter.

Det skyldes, at det formentlig bliver et mere ligebyrdigt forhold mellem investor og iværksætter - og da I er gensidigt afhængige af hinanden, bliver krav og vilkår forventeligt mere balancerede, som giver optimale forhold for begge parter.

Som Alexander Viterbo-Horten fra PreSeed Ventures siger:

“Sammenligner man med dating, så har vi nu tid til et par dates og lære modparten at kende, før vi kysser. I 2021 startede man nærmest med at kysse med det samme.”

Når du skal ud at rejse penge, betyder det, at du skal forberede dig på følgende:

- Bedre tid til due diligence fra VCs

- Øget vigtighed af teamet, der skal lede i et usikkert marked

- Øget fokus på data der bekræfter product-market fit

- Øget fokus på profitabel vækst

- Øget fokus på Net Revenue Retention (NRR)

Slutteligt er det vigtigt at huske, at du sagtens kan bygge en fornuftig forretning uden at rejse penge fra en VC. Måden VCs er struktureret på gør, at de skal kunne se potentiale for et investeringsafkast på 100x.

Så husk at de fleste startups ikke behøver venture kapital. Lad vær med at forelske dig i idéen om det, hvis du ikke har brug for det - du kan bygge en fantastisk forretning uden venture kapital.

Når det er sagt, så kan det i mange tilfælde også give mening for dig at rejse venture kapital. Såfremt det er tilfældet for dig (eller bare gerne vil forstå VCs bedre), vil jeg anbefale dig at læse artiklen i næste uge, hvor jeg dykker ned i de såkaldte ‘Make it or break it’ parametre for VCs, når de investerer i tech startups.

Har du nogle spørgsmål, kommentarer eller input, så smid endelig en kommentar nedenfor 👇

… og ellers ses vi i din indbakke igen i næste uge 👋

Diskussion for medlemmer